近期宏观情绪对市场扰动较大。硅谷银行暴雷,欧洲银行危机的冲击带来的长尾效应仍在,使得恐慌和避险情绪升温,有色板块一度破位下跌,但对危机的担忧也使得美联储仅仅加息25基点,对加息的预期转鸽,美元指数从3月9日开始就遇阻回落,支撑了有色板块,伦锡先于沪锡走出七连阳,沪锡终于受到了带动大幅反弹。上周四,美国财长耶伦改口表示“准备必要时再采取保护存款行动”,对银行危机中的市场情绪也起到极大的安抚。

从基本面来说,有色还处于旺季,价格的大幅下跌后,下游补库需求旺盛,也使得价格多反复。体现在库存上面绝对值低位且连续几周一改季节性累库的局面转为去库,都对价格出现支撑。对于锡价也是如此,上涨的主要原因就是锡矿供应略紧,使得短期供应有所下滑,加上库存转而去库,价格大幅反弹。但下游消费疲弱可能会对短期涨势形成拖累。

一、锡矿进口紧张,加工费下滑接近冶炼成本,触发减产欲望,锡短期供应增加趋缓。

今年1-2月,锡矿进口量锐减,其中1月份进口量为16399吨,同比下滑58.99%,2月份进口量为17174 吨,同比下滑13.07%,1月和2月份的锡矿进口量累计同比下滑43.81%。

主要原因就是春节因素导致海关运输通关时间变长。另外就是缅甸矿库存较低,政府抛储意愿减弱,导致流通到我国的数量变少。由于进口矿在锡矿供应中占比47%,而缅甸矿又占进口矿比例的58%,因此影响还是比较大的。

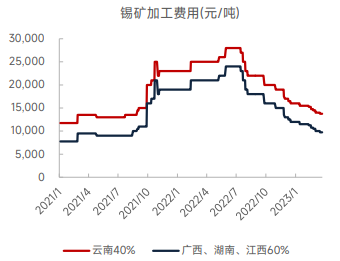

矿的供应紧张也体现在了加工费的下滑上面。2022年7月中旬以来,锡矿的加工费一路下滑,其中40%锡精矿的加工费从28000元/吨一路下滑至最新的14000元/吨。该价格已经接近多数加工企业的成本,导致部分企业减产。但其余大部分企业只有减产计划,并未落实到实际行动。

这些想法在锡生产企业开工率上得到了体现。数据显示,3月24日当周云南地区锡冶炼企业周度开工率 为61.88%,持平于上周水平,而江西地区锡冶炼企业 度开工率为39.74%,较上周略微下降1.62个百分点,短期下降不多。但就同比数据来说,云南和江西开工率分别下滑7.27%和14.77%,下滑幅度是比较大的。

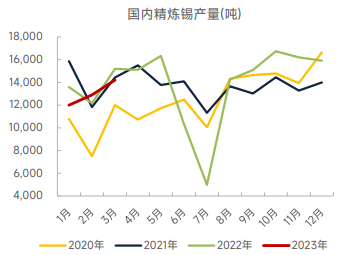

最终在产量数据上,据SMM调研,2月国内精炼锡产量为12892吨,环比增7.52%,同比增5.98%,1-2月累计产量同比则减少3.39%,2月国内精炼锡产量实际表现稍逊于预期。3月部分冶炼企业重启抵消了减产影响,SMM预计3月国内精炼锡产量较2月环比有所增加,预期月度产量为14200吨。

图1 锡冶炼企业加工费

图2 精炼锡产量图

数据来源:SMM

数据来源:SMM

进口方面,由于进口一直处于盈利状态,精炼锡进口数量暴增,2023年1-2月我国进口精锡总量为2581吨,同比增长233.9%,其中来自印尼的进口锡锭占进口总量显著下滑,不足30%;来自秘鲁的进口量明显增长,占总量比重近60%。预计3月进口仍然小幅增加。

因此供应方面,需注意减产事件有没有随着TC下滑而进一步发酵,倘若没有,那么供应将进一步增加,价格也是趋于反弹而非反转。

二、需求综述:开工率上升趋缓,下游消费差强人意

1.下游开工率总述

需求是今年较为不确定的因素。供应端看,供应增加的确定性加大,那么一旦需求面强预期落空或一直停留在弱现实,将会形成极大的向下共振。

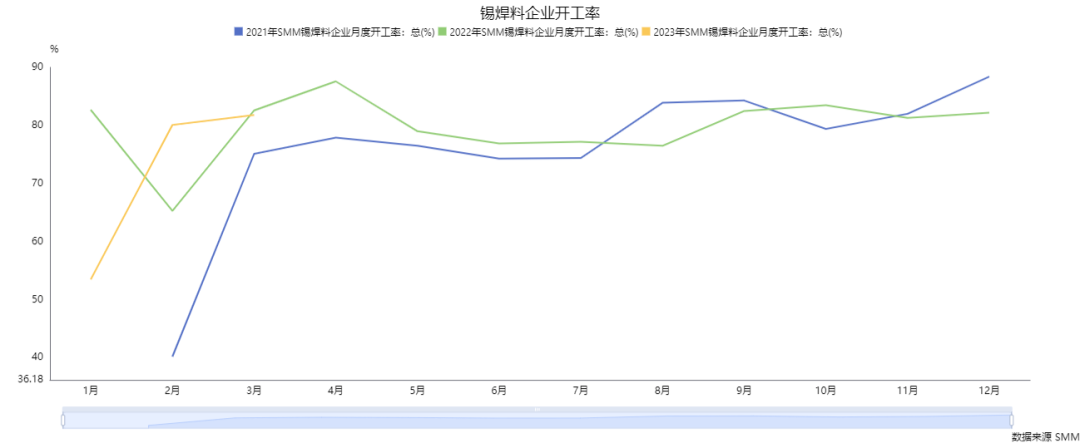

SMM调研,国内2月份样本企业锡焊料产量 7966吨,较1月份环比增加49.57%。2月锡焊料整体开工率为80.1%,环比上升26.6%,同比上升14.8%。 总体仍然不及预期。光伏类焊锡开工率明显高于电子类焊锡开工率。预计3月开工率为81.8%,仅微幅上升1.7%,备库完成后开工上升幅度有限。

图3锡焊料开工率

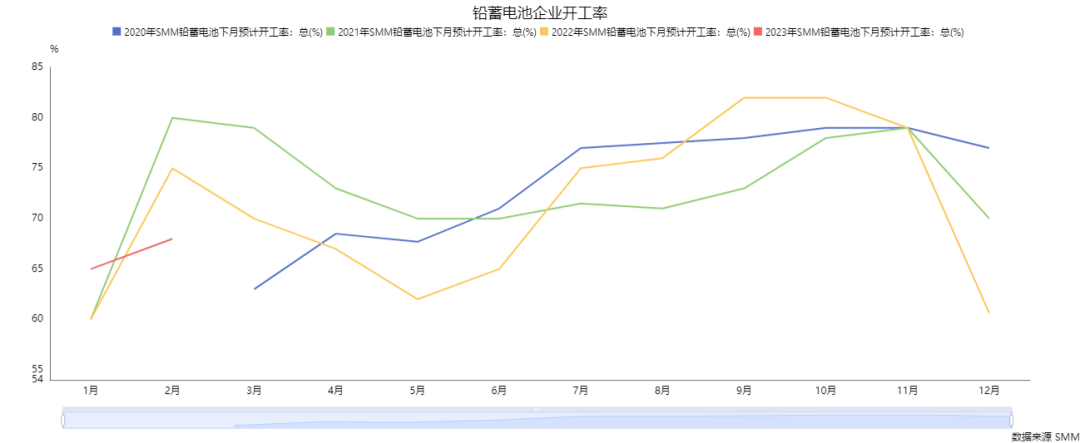

图4 铅蓄电池开工率

数据来源:SMM

数据来源:SMM

SMM调研,国内2月份样本企业铅蓄电池开工率整体开工率为68%,环比上升3%,同比下降5%。3月24日当周五省铅蓄电池企业周度综合开工率为72.42%,较上周微降0.19个百分点,铅蓄电池逐渐进入淡季,促销需求拉动有限。总体3月开工率预计维持在73%,环比上升5%。

库存方面,3月24日当周上海交易所显性库存为8745吨,较上周减少282吨,为连续上升后首次减少,支持期价反弹。

三、总结

综上所述:锡的大幅反弹主要来源于供应面的预期波动。加工费的持续下滑使得多数企业接近生产成本,引发减产预期。但是随着锡价大幅反弹,利润下跌有所缓解,预期减弱又会制约反弹空间,需求疲弱也对期价形成负面影响。沪锡加权重要压力位在212000上方,突破才会有进一步向上空间。

研究员:何燕艳从业资格证号:F0210791投资咨询资格号:Z0000751